Skelbimas

„Equifax“ duomenų pažeidimas buvo šokiruojantis dėl kelių priežasčių „Equihax“: vienas žiauriausių visų laikų pažeidimų„Equifax“ pažeidimas yra visų laikų pavojingiausias ir gąsdinantis saugumo pažeidimas. Bet ar žinote visus faktus? Ar jus paveikė? Ką tu gali padaryti? Sužinok čia. Skaityti daugiau . Daugeliui žmonių „Equifax“ puikiai iliustravo didelę asmeninių ir privačių duomenų apsaugos problemą. Agentūra, veikianti vien tam, kad galėtų rinkti giliai asmeninę kredito informaciją, yra linkusi. Ir po to vėl, atkūrus svetainę, ji nukreipiama į kenkėjišką puslapį.

Mes galėtume visą dieną kalbėti apie „Equifax“. Tačiau šiuo metu atėjo laikas laukti pamokų, kurias galime išmokti. Dar geriau, mes galime kalbėti apie technologiją, kuri sustabdys kitą „Equifax“ stiliaus duomenų praradimas Kaip patikrinti, ar jūsų duomenys nebuvo pavogti pažeidžiant „Equifax“Ką tik pasirodė naujienos apie „Equifax“ duomenų pažeidimą, kuris paveikia iki 80 procentų visų JAV kreditinių kortelių vartotojų. Ar tu vienas iš jų? Štai kaip patikrinti. Skaityti daugiau .

Šiame straipsnyje bus nagrinėjama, kaip kredito taškų agentūrų blokavimas ir decentralizavimas mus saugos.

Kas yra „Blockchain“?

Blokinė grandinė yra technologija, kuria grindžiamos kriptovaliutos Kaip „Bitcoin Blockchain“ daro pasaulį saugesnįDidžiausias „Bitcoin“ palikimas visada bus jo „grandininė grandinė“, o ši nuostabi technologijos detalė yra skirta revoliucijai pasaulyje tokiu būdu, kokiu mes visada galvojome neįtikėtiną... iki dabar. Skaityti daugiau (žymūs pavyzdžiai yra Bitcoin ir Ethereum). Paaiškinta labai paprastai, „blockchain“ yra skaitmeninių operacijų operacijų knyga. Kai tik įvyksta operacija, ji saugoma bloke. Blokas transliuojamas į tinklą, kuris patikrina operaciją ir prideda bloką prie grandinės. Tinklo tikrinimas sustabdo tą pačią operaciją, vykstančią du kartus, ir kriptovaliutos išleidimą du kartus.

„The Blockgeeks“ iliustracija žemiau pateiktas puikus vaizdinis vadovas, kaip veikia „blockchain“:

Pagrindinė grandinė yra revoliucinė. Bet turbūt didžiausias teigiamas teiginys bus jo panaudojimas mažinant sukčiavimą.

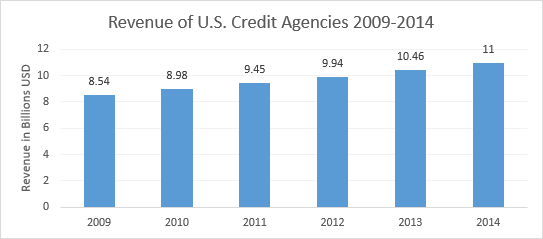

Kodėl kredito agentūros nebeatitinka tikslo

Kredito agentūra egzistuoja tik tam, kad galėtų sekti finansines operacijas, susijusias su asmens tapatybe. Iš esmės tai reputacijos paslauga, kurios gali paprašyti kitos finansų įstaigos, jei esate geras perspektyvas (ar ne). Įprasta kredito agentūra turi keletą klausimų (iš kurių daugelis susiduria su visomis pagrindinėmis duomenų rinkimo institucijomis).

Pavyzdžiui, centralizuotose duomenų bazėse yra labai daug asmenį identifikuojančių duomenų. Kaip jau ne kartą matėme, svarbu, kada bus padarytas pažeidimas, o ne jei. (Kaip įšaldyti kreditą, kad būtų išvengta tapatybės vagystės! Kaip išvengti asmens tapatybės vagysčių įšaldant kreditą?Jūsų asmeniniai duomenys buvo pažeisti, tačiau jūsų tapatybė dar nebuvo pavogta. Ar galite ką nors padaryti, kad sumažintumėte savo riziką? Na, galite pabandyti įšaldyti savo kreditą - štai kaip. Skaityti daugiau )

Be to, pasirinktas JAV identifikavimo metodas - socialinio draudimo numeriai - yra susietas su ypač pagrindine skaitine seka. Socialinės apsaugos numeriai ilgą laiką nebuvo tikrai saugūs ir niekada nebuvo skirti naudoti tokiu būdu. Be to, tai iš esmės nekeičiamą slaptažodį, susietą su jūsų vardu Kaip svetainės saugo slaptažodžius?Pranešus apie įprastus internetinės saugos pažeidimus, be abejo, esate susirūpinę dėl to, kaip svetainės prižiūri jūsų slaptažodį. Tiesą sakant, norint ramiai tai žinoti reikia kiekvienam ... Skaityti daugiau iki laiko pabaigos (arba mirties, atsižvelgiant į tai, kas įvyks anksčiau).

Naudojant decentralizuotą „grandininės grandinės“ tinklą būtų visiškai pakeiskite mūsų santykius su asmeniniais duomenimis Penki būdai užtikrinti, kad jūsų asmeniniai duomenys išliktų saugūsTavo duomenys tu. Nesvarbu, ar tai fotografijų rinkinys, kuriuos sukūrėte, vaizdai, kuriuos sukūrėte, pranešimai, kuriuos parašėte, jūsų sugalvotos istorijos, ar jūsų surinkta ar sukomponuota muzika, ji pasakoja istoriją. Apsaugokite. Skaityti daugiau , taip pat agentūros, kurios to reikalauja, nesikreipdamos į vartotojus, kad jos pakeistų. (Kiekvienas turi kredito bylą, nesvarbu, ar jūs kreipėtės dėl kredito, ar ne.) Kredito reitingų agentūros iš tikrųjų vertina svarbus vaidmuo visuomenėje, tačiau toks, kuris nuo pat jų įkūrimo pradžios beveik neginčijamas (buvo įkurta Equifax) 1899 m.). Jei vienintelis jų vaidmuo yra vertinamas istorinis finansinis partneris, tas atsisako naujovių ir prarandami mūsų privatūs duomenys, ar ne laikas pokyčiams?

Decentralizuotas „Blockchain“ kredito tikrinimas

„Blockchain“ yra vienas pagrindinių 2017 m. Greta kriptovaliutų, „Bitcoin“ ir ICO, „blockchain“ technologija gauna nemažą kiekį spaudos. Dažniausiai dėl tinkamų priežasčių. Tinklas, kuris skatina skaidrumą, yra keičiamas ir taikoma daugybei kasdienių institucijų, yra žaidimų keitiklis. Bet kaip veiktų „blockchain“ pagrindu sukurta kredito agentūra?

Pradedantiesiems, decentralizuota „blockchain“ pagrindu sukurta kredito agentūra suteiktų galią pareiškėjams. Šiuo metu visa ir visa sąskaitos informacija yra kaupiama retai. Kredito agentūros mato verslą kaip klientą. Vartotojai yra tik skaitinė pergalė.

Vartotojai galėtų pasiūlyti aiškų leidimą naudoti savo duomenis arba pasiūlyti įvairių formų duomenis, kad pabrauktų savo programas. Vienas iš pavyzdžių rodo, kad kreditingumui įvertinti reikia naudoti socialinės žiniasklaidos įrašus. Nors matėme, kad draudimo brokeriai bando panaudoti tokio tipo duomenis, dažniausiai nenaudai pareiškėjui.

„Blokų grandine“ pagrįsta sistema taip pat turėtų daugiau agentūrų operacijų istorijoje. Kai standartizuotus duomenis galima pasiekti realiuoju laiku ieškant konkrečių istorijos momentų, tampa lengviau. Be to, tai padidina sunkumą paslėpti ankstesnius kredito nenusakymus, tokius kaip melagingos sąskaitos, melagingi duomenys ir melagingos tapatybės.

Pažangios sutartys yra dar viena galimybė. Baziniu lygiu intelektuali sutartis yra kompiuterio programa arba algoritmas, palengvinantis ar vykdantis sutartį. Sutartis yra saugoma ir patvirtinama „blockchain“. Kalbant apie kredito agentūrą, protingos sutartys gali užtikrinti ir vykdyti decentralizuotą skolinimą. Apskaičiuodami platų skaitmeninių sąskaitų diapazoną, vartotojai gali pasitikėti reputacija.

Ar tai išspręs kiekvieną problemą?

Iš pirmo žvilgsnio atrodo, kad „blockchain“ technologija išspręstų nemažai problemų. Bet tai nėra taip paprasta. Decentralizuoti kredito agentūrų duomenų bazes ir įdiegti intelektualias sutartis, kad būtų galima pasinaudoti paskolų paraiškomis, yra gerai. Bet daugeliu atvejų jis tiesiog neveiks taip, kaip reklamuojama.

Pradedantiesiems „blockchain“ technologijaesant dabartinei būklei netinka daugeliui asmeninių ir privačių asmens duomenų, reikalingų kredito agentūrai. Viršutinis duomenų sluoksnis - finansinės operacijos - būtų tinkamas. Tačiau antrinis konsultacijų ir privačių duomenų sluoksnis nėra visiškai pasirengęs pereiti.

Be to, protingos sutartys ne visada yra tai, ką žmonės galvoja. Jie skamba puikiai. Galų gale, jie yra „protingi“. Bet jie negali atlikti tam tikrų dalykų, visų pirma, slepia jūsų konfidencialius duomenis. Kai blokas, kuriame yra jūsų duomenys, bus aktyvus atviroje „grandinės grandinėje“, jis bus prieinamas visiems. Slėpti duomenis, net užšifruotus, intelektualioje sutartyje (bent jau šiuo metu) yra sunki užduotis. Kuriami mechanizmai, skirti kovoti su šia problema, tačiau dabartinė geriausia praktika yra tiesiog išlaikyti šiuos duomenis iš viso „grandinės“.

Duomenų balansavimo reikalavimai

Įvedus atvirą ir lengvai prieinamą duomenų registrą, visi džiaugsmo neužpildo. Kaip jau minėjau aukščiau, duomenys bus prieinami decentralizuotoje grandinėje, kurią patikrina bet kas. Reiškia, kai duomenys patvirtinami kaip grandinės dalis, juos pamatyti gali visi. Tai sukuria kitokią problemą.

Daugelis žmonių yra labai pikti dėl „Equifax“ už tai, kad nutekina jų asmeninius identifikavimo duomenis dar nežinomam įsilaužėliui ar įsilaužėliams. Bet jei duomenų pažeidimas nebuvo padarytas, jų asmeniniai duomenys teoriškai išliko saugūs ir atitraukiami nuo smalsių akių. Ne visi atsisiųs visą blokų grandinę, susijusią su kredito agentūra. Bet kai kurie norėtų, ypač jei naudojate atvirą „grandinėlę“.

Asmeninės blokinės grandinės

Žinoma, tai nėra naujas „blockchain“ technologijos klausimas. Visiškai įmanoma susikurti privatų grandininį tinklą, skirtą išskirtinai organizacijai ar verslui. Privatus „grandininis“ mazgas nutolsta nuo pagrindinių technologijos pagrindų. Užuot atviri, organizacija ar asmuo griežtai kontroliuoja bet kokią prieigą. Užuot leidę visam individualių vartotojų tinklui tikrinti operacijas, pareiga tenka tik keliems.

Asmeninės blokinės grandinės netrukus pasirodys kasdieniame gyvenime. Jie ypač domina finansų įstaigas, kurių klientai reikalauja privatumo. Privatus blokinis grandinėlė gali veikti vienu iš dviejų būdų:

- Visas privatumas: Pavienį asmenį, subjektą ar verslą valdo ir valdo „grandininė grandinė“. Rašymo teisės yra labai ribojančios, o leidimai skaityti yra tam tikru laipsniu.

- Konsorciumas: Iš anksto pasirinktų vartotojų ar įmonių grupė kontroliuoja. Prieš įtraukiant duomenis į „blockchain“, duomenis turi patikrinti visa grupė (arba procentas).

Taigi, kol pagrindinė individualaus knygos idėja išlieka, atviroji prieiga to neturi. Kaip pamatysite kitame skyriuje, kelios organizacijos sprendžia privatumo ir prieigos problemas.

Kredito agentūros ir socialinio draudimo numeriai

Neaišku, kokie būtų perėjimo prie „blockchain“ pagrindu sukurtos kreditų tikrinimo sistemos rezultatai. „Blockchain“ technologijos šalininkai, aišku, per daug įsijungia. Žingsnis į rimtą nežinomybę yra per didelis, kad kiti galėtų pagalvoti. Kai kurios įmonės jau žengia žingsnį link „grandininės tapatybės“ atestacijos paslaugų.

„Bloom“ yra „end-to-end“ protokolas, kuriame pagrindinis dėmesys skiriamas rizikos vertinimui ir kredito įvertinimui. Ja siekiama pasiūlyti visą kredito ekosistemą ir galimybę anksčiau „banke nesusijusiems“ asmenims gauti kreditą. „BloomID“ yra pagrindinė šios sistemos dalis, leidžianti vartotojams nustatyti „visuotinį federalinį tapatumą su nepriklausomomis trečiosiomis šalimis, kurios viešai skelbia savo tapatybės informaciją ir teisinį statusą“.

„Bloom“ sistema įgyvendina daugelio alternatyvių duomenų šaltinių, kuriuos mes anksčiau svarstėme, įskaitant nuolatinius komunalinius mokėjimus, paslaugų mokėjimus ir kt., Vertinimą. Norėdami suteikti daugiau naudos kredito užklausai, vartotojai gali „parodyti“ savo bendraamžiams, pavyzdžiui, pasirašyti kartu. Skolininkams, ketinantiems nevykdyti įsipareigojimų, ne tik nepakenks savo „BloomScore“ (kredito įvertinimo „Bloom“ versija), bet ir draugams.

Tapatybės yra kuriamos ir tikrinamos naudojant realaus pasaulio šaltinius. „Bloom“ tinklas naudojasi nustatytais mazgais, kad patikrintų vartotojo tapatybės informaciją. Visi iš anksto įšventinti mazgai yra atviri ir vienodai patikrinti. Taigi nors vartotojas gali kreiptis dėl kredito naudodamas suklastotą informaciją, labai mažai tikėtina, kad jis gaus patvirtinimą.

„Bloom“ įsteigė ICO 2017 m. Lapkričio mėn., Kad pritrauktų investuotojus ir padidintų platformos profilį.

„MicroMoney“ siekia suteikti kredito paslaugas maždaug 2 milijardams asmenų, neturinčių bankininkystės, 100 šalių. Ši paslauga sėkmingai išbandyta visoje Kambodžoje, Mianmare ir Tailande, o per tris mėnesius ji bus pradėta teikti Indonezijoje, Šri Lankoje ir Filipinuose.

„MicroMoney“ nuo „Bloom“ skiriasi tuo, kad pagrindinis jos tikslas yra sujungti naujus klientus su esamomis finansinėmis paslaugomis. Savo ruožtu nauji klientai gali prisijungti prie esamos įmonės arba pradėti savo verslą naudodamiesi prieiga prie naujų kredito linijų. Tačiau, kaip ir „Bloom“, „MicroMoney“ vertins vartotojo kredito užklausą su alternatyviais duomenų šaltiniais, įskaitant interneto ir socialinio tinklo elgseną, kontaktų sąrašus ir pranešimų siuntimo paslaugas.

Be to, „MicroMoney“ algoritmas stebės paskolos gavėjus per kredito užklausos formas (užpildytas naudodamiesi išmaniojo telefono programa, kad galėtumėte giliau suprasti skolininkų privačius įpročius), analizuodami jų sprendimą darymas. Kai kurie parametrai apima tai, kiek laiko skolininkas užtrunka, kad užpildytų formą, kiek kartų keičiasi atlyginimo laukas, ir abejonių akimirkas tam tikriems laukeliams. „MicroMoney“ pasitelks tiesiog didžiulį kiekį prieinamų duomenų, kad galėtų sukurti išsamius vartotojo profilius.

Galiausiai „MicroMoney“ sukūrė savarankiško mokymosi algoritmą, kuris pasitelkia „Microsoft Azure“ neuronų tinklą rizikai apskaičiuoti. Kuo daugiau paskolų suteikiama, tuo greičiau išmokstamas algoritmas, tuo greičiau sumažėja rizikingos paskolos.

3. Nutiesti

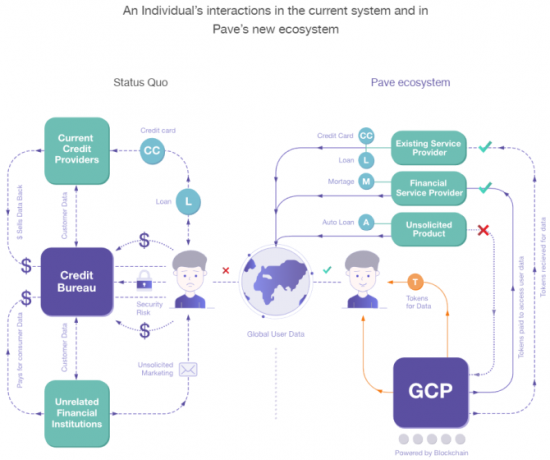

„Pave“ yra egzistuojanti alternatyvi kredito agentūra, kuri daugiausia užsiima platinimu ir skolinimu tiems, kurie turi ribotą kredito istoriją. Iki šiol „Pave“ skyrė lėšų daugiau nei 1600 asmenų, turinčių ribotą kredito istoriją, daugiausia dėmesio skiriant jaunesniems skolininkams ir imigrantams.

„Pave“ sukūrė naują visuotinį kredito profilį (GSP), kurį vartotojai gali pasiimti visur, kur tik eina. Savo ruožtu vartotojai gali kreiptis dėl kredito bet kurioje šalyje, jei jų GSP yra teigiamas. Kaip „Bloom“ ir „MicroMoney“, „Pave“ panaudos naujas finansinių duomenų formas, kad vartotojams būtų suteikta galimybė įrodyti savo kreditingumą.

Be to, „Pave“ vartotojams leis labiau kontroliuoti, kurios institucijos gali pasiekti jų asmeninius finansinius duomenis. Naudotojai taisys savo finansinę istoriją (naudodamiesi patikros procesu), visiškai užsidirbs savo turimus finansinius duomenis ir dar daugiau. „Pave“ daug dėmesio skiria saugumui ir vartotojų privatumui, kuris buvo sustiprintas kitomis dienomis po „Equifax“ pažeidimo patvirtinimo.

Kurstymo kurstymas

Du dalykai turi įvykti.

Pirmiausia atsisakoma naudoti socialinio draudimo numerius kaip pagrindinę identifikacijos formą. Rytų Europos šalis Estija pirmauja naudodama „blockchain“ technologiją, kad užtikrintų saugų savo piliečių identifikavimą. Be abejo, Estijoje gyvena 1,316 mln. Gyventojų - maždaug 0,35 proc. JAV gyventojų. Tai užtruktų, tačiau nauda JAV piliečiams būtų stulbinanti.

Tai nėra naujiena. Robas Joyce'as, specialus prezidento padėjėjas ir Baltųjų rūmų kibernetinio saugumo koordinatorius, neseniai pasiūlė naują ir patobulintą sistema turėtų apimti tokias technologijas kaip „modernus kriptografinis identifikatorius“. Estijos asmens tapatybės kortelėje yra lustas, kuriam reikia dviejų PIN kodų kodai. Pirmasis autentifikuoja kortelės tapatybę, antrasis veikia kaip skaitmeninis parašas.

Antrasis pakeitimas yra „tiesiog“ piliečiams suteikiantis „kredito grandinės“ kredito galimybes ir paaiškinantis, kodėl naujoji technologija panaikina senąją.

Kredito agentūrų pabaiga, kaip mes ją žinome?

„Equifax“ duomenų pažeidimas paveikė beveik kiekvieną suaugusį Amerikos pilietį. Ir net kai aš rašiau šį straipsnį, atsirado daugiau informacijos apie nuotėkį. Jungtinėje Karalystėje „Equifax“ dar tik pradėjo siųsti laiškus sraigių paštu, nepaisant nutekėjimo, įvykusio prieš keturis mėnesius. (Jau nekalbant apie tai, kad dauguma nukentėjusių Jungtinės Karalystės gyventojų neturi supratimo, kad įmonė net turėjo jų duomenis.)

Bet ar tai kredito agentūrų pabaiga, kaip mes ją žinome?

Nepanašu - bent jau, dar ne. Deja, bausmė už rango nekompetenciją, duomenų pažeidimų serija Neatsilikite nuo naujausių duomenų nutekėjimo - vykdykite šias 5 paslaugas ir teikinius Skaityti daugiau , o nesėkmė po nesėkmės yra nieko. Tiesą sakant, trys „Equifax“ vadovai, pardavę didžiulius atsargų kiekius prieš nutekant duomenų pažeidimui, buvo pašalinti iš bet kokių pažeidimų, o „Equifax“ saugo įmonių įstatymai. Kol kas vienintelė tiesioginė nuobauda yra didžiulis „Equifax“ akcijų kainos kritimas.

Nėra labai reikšmingos alternatyvios grandinėlės alternatyvos vien todėl, kad didžioji dauguma žmonių net neįtaria, kad tai įmanoma, jau nekalbant apie pasirinkimą. Kreditų agentūrų lobistai taip pat turi stiprią paramą. Dienomis po „Equifax“ nutekėjimo „TransUnion“ (kita pagrindinė JAV kredito agentūra) pasamdė daugybę naujų lobistų. Didžiausi tų kredito agentūrų verslo klientai - bankai, hipotekų skolintojai, rinkodaros specialistai ir pan. - tebėra pelningi.

Kol nėra svarbaus produkto, parodančio perėjimo nuo nustatytų sistemų naudą, jie čia pasiliks.

Ar pritartumėte „blockchain“ pagrindu sukurtai kredito agentūros alternatyvai? Ar kredito agentūros turi per daug galios? Kaip ateityje turėtume tvarkyti socialinio draudimo numerius? Leiskite mums sužinoti savo mintis žemiau!

Vaizdo kreditas: phonlamai /Depositphotos

Gavinas yra MUO vyresnysis rašytojas. Jis taip pat yra „MakeUseOf“ šifravimo seserų svetainės „Blocks Decoded“ redaktorius ir SEO vadovas. Jis turi šiuolaikinio rašymo bakalaurą („Hons“) su skaitmeninio meno praktika, pagrobtu nuo Devono kalvų, taip pat turi daugiau nei dešimtmetį trukusio profesionalaus rašymo patirtį. Jis mėgaujasi daugybe arbatos.